De (euro)crisis heeft ook Portugal getroffen. Aankloppen bij het Europese noodfonds heeft Portugal onder controle geplaatst van een Trojka. In ruil voor deze financiering moest Portugal bezuinigingen en lastenverzwaringen doorvoeren waardoor het begrotingstekort wordt teruggedrongen onder de grens van 3%. In dit artikel vind je informatie over de lastenverzwaring op het gebied van de inkomstenbelasting en de fiscale aftrekposten voor het jaar 2013.

Door gastcolumnist Peter van Doorn, Técnico Oficial de Contas bij Van Doorn & Partner

Toename belastingdruk inkomstenbelasting 2013

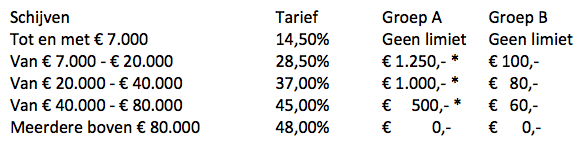

De grootste wijziging in 2013 is dat het aantal belastingschijven van 8 naar 5 is teruggebracht. Deze zijn:

Voor een belastbaar inkomen van € 80.000 tot en met € 250.000 wordt een taxa adicional de solidariedade (solidariteitsheffing) van 2,5% geheven. Voor een belastbaar inkomen van meer dan € 250.000 is de heffing 5%.

Ontwikkeling van de belastingdruk van 2010 t/m 2013

Laten we even kijken naar het volgende voorbeeld. Een gehuwd stel, beiden hebben een bruto pensioeninkomen, waarvan Partner A € 30.000 en Partner B € 10.000 heeft ontvangen. Ze hebben geen fiscale aftrekposten, en geen verhoging van hun pensioeninkomen sedert 2010.

* Toelichting:

- Vrijevoet Partner A: tot en met 2011 was de vrijevoet € 6.000. Daarna € 4.104. Tevens wordt bij een pensioeninkomen van meer dan € 22.500 de vrijevoet gereduceerd. Van het meerdere inkomen boven de € 22.500 wordt 20% in mindering gebracht op € 4.104. In het voorbeeld in 2013 is dus 4.104 -/- ((30.000 -/- 22.500)*20%) = 4.104 -/- 1.500 = 2.604.

- Gemiddelde belastingdruk is de verschuldigde IRS ten opzichte van het inkomen.

- Toename per jaar: is de toename van de inkomstenbelasting ten opzichte van het jaar daarvoor.

- Toename t.o.v. 2010: is de toename van de IB ten opzichte van het jaar 2010.

Aftrekposten

De verschuldigde IRS kan door fiscale aftrekposten verminderd worden.

Fiscale aftrekposten voor het jaar 2013

Vooraf dient te worden opgemerkt dat alle fiscale aftrekposten gemaximaliseerd zijn. De aftrekposten zijn opgesplitst in twee groepen. Daarbovenop zijn de fiscale aftrekposten per groep, nogmaals gelimiteerd afhankelijk van de hoogte van het inkomen, hetgeen gefaseerd sinds 2011 is ingevoerd. Voor de overzichtelijkheid zijn niet alle details van de fiscale aftrekposten genoemd.

Algemene aftrekbare som

Ongeacht het soort inkomen is er een algemene som welke als fiscale aftrekpost automatisch in mindering wordt gebracht op de te betalen belasting. Deze som is gebaseerd op de gezinssamenstelling. Dit is € 213,75 per volwassene en kind. Als het kind op 31-12 niet ouder is dan 3 jaar dan wordt het verdubbeld naar € 427,50. Mocht er nog familie in huis wonen zonder of met beperkt inkomen, dan bestaat hiervoor ook een algemene aftrekbare som.

Gehandicapten krijgen per persoon een extra algemeen aftrekbare som van € 1.900.

Fiscale aftrekposten groep 1

- Ziektekosten:

Alle ziektekosten met 0% of 6% BTW, die niet (volledig) vergoed worden door een ziektekostenverzekering, kunnen hierbij opgevoerd worden. Van deze som wordt 10% in mindering gebracht, met als maximum € 838,44.

Ziektekosten tegen een hoger BTW percentage alleen aftrekbaar met recept van de arts, ook 10% met een maximum van € 65.

Bij een gezin van 3 of meer kinderen, wordt het maximum verhoogd met € 125,77 per kind. Let op: laat op alle facturen je naam en fiscaal nummer vermelden. - Hypotheek en huur:

Hiervan is 15% aftrekbaar van de rente of betaalde huursom met een maximum van € 296. Bij huur moet er een huurcontract aanwezig zijn en bewijzen van ontvangst van de huurpenningen (recibo op naam en fiscaalnummer).

- Uitgaven in verband met onderwijs van jou of je kinderen:

Van deze uitgaven is 30% aftrekbaar met een maximum van € 760, Bij 3 of meer kinderen is dit bedrag te verhogen met € 135 per kind, als de uitgaven betrekking hebben op de opleiding van je kinderen.

- Uitgaven in verband met verzorgingstehuis (tot 3e graad):

25% maximum € 403,75.

- Betaalde alimentatie:

20% van het betaalde bedrag met een maximum van € 419,22 per maand.

Fiscale aftrekposten groep 2:

- Ziektekostenverzekering:

De premie van de betaalde ziektekostenverzekering die uitsluitend het risico van ziekte dekken, wordt 10% in mindering gebracht, met een maximum van € 50 per volwassene en € 25 per kind.

Voor polissen afgesloten bij maatschappijen of tussenpersonen in EU-landen wordt de premie ook geaccepteerd als fiscale aftrekpost. - Overige fiscale aftrekposten

a. donaties aan overheidsinstanties, kerken of sociale instellingen

b. premie levens- en ongevallenverzekering (alleen voor gehandicapten);

c. PPR: pensioenopbouw bij een Portugese bank;

d. Aftrek i.v.m. investering in publieke financieringsfondsen.

Naast de individuele begrenzing van de fiscale aftrekposten, worden de groepen ook wederom gelimiteerd, gerelateerd aan het inkomen. Deze zijn:

* = limiet wordt met 10% verhoogd voor ieder kind.

Bestrijding van belastingontduiking

Buiten beide groepen is er voor het jaar 2013 een nieuwe aftrekpost gecreëerd, voortkomend uit het initiatief van de overheid om belastingontduiking te bestrijden: voor de dienstverlening van kappers en schoonheidssalons, restaurants, overnachtingen, reparatie auto en motoren, is 15% van de gefactureerde btw in mindering te brengen op de verschuldigde IRS (met limiet € 250). Je dient wel een factuur met je naam en fiscale nummer te hebben, en dit dient te worden doorgegeven via het systeem E-fatura.

Een voorbeeld zodat je kunt zien wat de effecten zijn van de maximaliseringen:

Stel de aangifte is van 2 volwassenen en twee kinderen van 4 en 7 jaar. Er zijn in het belastingjaar € 500 aan ziektekosten (0% BTW, en goed gedocumenteerd) uitgegeven, alsmede € 10.000 aan opleidingskosten voor de kinderen. Voorts is er nog € 2.000 aan ziektekostenpremie betaald. Met hun inkomen vallen ze in de 4e schijf.

De berekening is als volgt:

Dit bedrag wordt direct in mindering gebracht op de verschuldigde IRS.

Mocht de som van de fiscale aftrekposten groter zijn dan de te betalen belasting, dan wordt het totaal van de fiscale aftrekposten, het bedrag van de te betalen belasting. De aanslag wordt dan nihil. Deze kan nooit negatief zijn, met andere woorden, je krijgt het meerdere niet retour.

Belastingdruk verlagen

Met maximaal gebruik te maken van de fiscale aftrekposten, kun je je belastingdruk verlagen.

Ik hoop dat je meer inzicht hebt gekregen waarom bij een gelijkblijvend inkomen de belastingdruk is toegenomen in Portugal in de afgelopen jaren. Deze informatie is algemeen van aard, en kan afwijken naargelang jouw persoonlijke situatie.

Dit artikel verscheen eerder in Blik op Portugal, september 2013.

Hallo,

Als ik naar Portugal emigreer met AOW en pensioen,

1 mag ik dan kiezen waar ik belasting betaal?

2 is de zorgverzekering (formulier121) verplicht?

Beste pc,

Dit zijn vragen voor een belastingadviseur. Informeer eerst eens in Nederland.

Succes!