De aanslagen inkomstenbelasting in Portugal kunnen enigszins onduidelijk overkomen, misschien op het laatste regel na, te betalen belasting… Hoe komt deze aanslag eigenlijk tot stand?

Door gastcolumnist Peter van Doorn, Técnico Oficial de Contas bij Van Doorn & Partner

Om dit artikel goed te begrijpen en te volgen, zou ik je willen vragen je aanslag voor het jaar 2012 bij de hand te nemen. Het belangrijkste gedeelte is de tabel met de vele lijntjes, rechts midden van de aanslag. Iedere regel heeft een nummer en ik zal per nummer een toelichting geven.

Veld 1: Rendimento global

Hierin wordt vermeld je totaal in Portugal belastbaar inkomen, zonder aftrek van belastingvrije voet. Dit is de som van iedere categorie inkomen. Het Portugese belastingstelsel kent de volgende categorieën:

- Categorie A: inkomsten uit tegenwoordige arbeid, loondienst;

- Categorie B: inkomsten uit zelfstandige arbeid;

- Categorie E: inkomsten uit vermogensbestandsdelen, zijnde rente en dividend;

- Categorie F: inkomsten uit verhuur (lange termijn);

- Categorie G: inkomsten uit waardeverandering vermogensbestandsdelen;

- Categorie H: Pensioeninkomen.

Voordat alle inkomstencategorieën bij elkaar worden opgeteld, wordt er eerst bepaald per categorie per persoon op de aangifte, wat belastbaar hiervan is.

Bij categorie H, bijvoorbeeld, partner A heeft een AOW-uitkering van € 7.800,- en partner B heeft ook een AOW-uitkering van € 7.800,- en er zijn geen andere inkomsten, dan staat er in veld 1 een totaal bedrag van € 15.600,-.

Een ander voorbeeld is voor categorie B, een freelancer met vereenvoudigde boekhouding (regime simplificado), leidt het inkomen bij dienstverlening tot 70% (in 2012, voor 2013 is dit 75%) belastbaar inkomen. Totaal inkomen op de aangifte € 10.000,-, op de aanslag staat dan € 7.000,-.

Bij inkomen uit dividend mag er een reductie van 50% toegepast worden op de verkregen inkomsten (dit wordt al meteen op de aangifte ingevuld).

Bij een geregistreerde handicap (officieel in Portugal vastgesteld door de Segurança Social) van meer dan 60%, wordt er direct € 2.500,- in mindering gebracht op het inkomen.

Veld 2: Deduções especificas

Vervolgens is er voor de categorieën A en H een vaste aftrek van toepassing van € 4.104,- of indien de afgedragen premie aan de segurança social hoger is dan dit bedrag.

Bij pensioeninkomen van meer dan € 22.500,- wordt 20% van het meerdere inkomen, in mindering gebracht op € 4.104,-.

Bij categorie F verhuur worden hier de ingediende kosten weergegeven, zoals onroerendgoedbelasting, condominium, onderhoudskosten, reparaties, etc.

Veld 3, 4 en 5 zijn te technisch om uit te leggen en komen in zeer bijzondere gevallen voor.

Veld 6: Rendimento coletável

Totaal van je belastbare inkomen.

Hierna komen nog 2 velden die bepalend zijn voor de bepaling van het belastingpercentage.

Veld 7: Quociente rendimentos anos anteriores/Propriedade intelectual

Hier komen inkomsten die van toepassing zijn op vorige jaren, echter in het belastingjaar waar de aanslag op betrekking heeft, uitbetaald zijn. Een voorbeeld hiervan is achterstallig salaris.

Veld 8: Rendimentos isentos englobados para determinação da taxa

Hier komen inkomsten die wel opgegeven moeten worden in Portugal echter niet belastbaar zijn in Portugal. Een voorbeeld is een ABP-pensioen. Dat is in Nederland belastbaar volgens het belastingverdrag, echter omdat de belastingplichtige resident is in Portugal, moeten deze inkomsten wel opgegeven worden.

Dit wordt dan gecorrigeerd in veld 14.

Veld 9: Total do rendimento para determinação da taxa

Totaal van veld 6, 7 en 8. Dit is je inkomen voor het bepalen in welke belastingschijf je valt.

Nu komen we aan de velden waarin de verschuldigde inkomstenbelasting wordt berekend.

Veld 10: Coeficiente Conjugal …. Taxa …….%

Dit is een informatief veld, welke weergeeft hoeveel belastingplichtigen op de aangifte staan (is dus altijd 1 of 2), en wat het percentage belasting is van de schijf waarin je valt.

Hoe wordt het belastingpercentage vastgesteld?

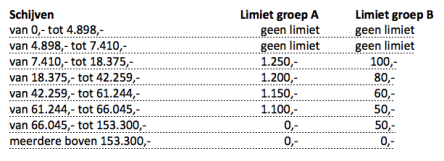

Allereerst valt er op te merken dat Portugal evenals Nederland een progressief belastingstelsel heeft. De tarieven voor 2012 zijn:

In veld 9 staat je belastbaar inkomen. Je deelt dit bedrag door het Coeficiente Conjugal , het getal dat daarachter staat op je aanslag. Van het resultaat zoek je dan het betreffende belastingpercentage. Dit komt dan terug op je aanslag bij Taxa …….%

Voorbeeld: je belastbaar inkomen is € 33.292,- (is het voorbeeld van artikel vorige maand) en de Coeficiente Conjugal is 2, dan is de schijf van 24,5% van toepassing. Op je aanslag staat er dan Taxa 24,5%. Want € 33.292,- gedeeld door 2 is € 16.646,-, welke in de 24,5% schijf van 7.410 tot 18.375.

Let op: bij niet-residenten of heffing tegen vast belastingpercentage staat hier niets ingevuld.

Veld 11: Importância Apurada

Het resultaat van de calculatie veld 9 gedeeld door Coeficiente Conjugal vermenigvuldigd met Taxa …….%, geeft dan het resultaat in veld 11 weergegeven.

Doorgaand met mijn voorbeeld: € 33.292 gedeeld door 2 x 24,5% geeft € 4.078,27.

Veld 12: Parcela a Abater

In de bovenstaande tabel met belastingschijven, zie je een correctiefactor. Gezien het progressieve stelsel moet een correctie plaatsvinden.

Op je aanslag staat de correctiefactor die bij je belastingpercentage past.

In mijn voorbeeld zou de correctiefactor zijn € 900,46.

Veld 13: Imposto correspondente a rendimentos anos anteriores

Dit is de berekende belasting voor de inkomsten uit vorige jaar of jaren, zie veld 7.

Veld 14: Imposto correspondente a rendimentos isentos

Hierin wordt een correctie gemaakt voor de inkomsten van veld 8. Stel je had een ABP-inkomen, dat niet belast mag worden in Portugal. Dan wordt in dit veld het proportionele gedeelte van de te betalen inkomstenbelasting over deze inkomsten gecorrigeerd.

Formule: veld 8 delen door veld 9 x ((veld 11 minus veld 12) x Coeficiente Conjugal x Taxa %).

Veld 15: Taxa adicional

In het belastingjaar 2012 geldt een toeslag voor inkomen van meer dan € 153.300,-. Het meerdere boven € 153.300 (bedrag in veld 6) is belast met 2,5% additioneel.

Veld 16: Imposto relativo a tributações autónomas

Er zijn een aantal inkomsten die belast kunnen worden met een vast percentage, bijvoorbeeld er kan geopteerd worden voor een vast percentage belasting te laten heffen over de rente-inkomsten. Voor 2012 is dit 25% van de rente-inkomsten. Ook kan voor dividend gekozen worden voor een vast percentage. Dit zijn de 2 meest voorkomende. Er zijn nog meer situaties waar de autonome belasting van toepassing, die ik niet behandel in dit stuk.

Veld 17: Colecta Total

De som van de totale inkomstenbelasting voor mindering van fiscale aftrekposten.

Formule: (veld 11 minus veld 12) x Coeficiente Conjugal x Taxa %.

Als ik doorga met mijn voorbeeld en aanneem dat er geen inkomsten tegen vast percentage was, dan wordt de berekening als volgt: (4.078,27 -/- 900,46) x 2 = 6.355,62.

Veld 18: Deduções à colecta

Dit is het totaal van de fiscale aftrekposten. Deze bestaan uit:

Algemene aftrekbare som: dit is € 261,25 per volwassene en € 190,- per kind. Als het kind op 31-12 niet ouder is dan 3 jaar dan wordt het verdubbeld naar € 380,-. Gehandicapten krijgen per persoon een algemeen aftrekbare som van € 1.900,-.

Groep A

- Ziektekosten met 0% of 6% BTW: 10% van de kosten, met als maximum € 838,44.

- Ziektekosten met tegen een hoger BTW-percentage: alleen aftrekbaar met recept van de arts, ook 10% met een maximum van € 65,-, of 2,5% van de totale ziektekosten.

- Hypotheek en huur: 15% aftrekbaar van de rente of betaalde huursom met een maximum van € 591,-.

- Uitgaven in verband met onderwijs van jou of je kinderen:

Van deze uitgaven is 30% aftrekbaar met een maximum van € 760,-. Bij 3 of meer kinderen verhoging € 135,- per kind. - Uitgaven in verband met verzorgingstehuis (tot 3e graad): 25% maximum € 403,75.

- Betaalde alimentatie: 20% van het betaalde bedrag met een maximum van € 419,22 per maand.

Groep B

- Ziektekostenverzekering: 10% van de betaalde premie, met een maximum van € 50,- per volwassene en € 25,- per kind.

- Overige fiscale aftrekposten:

a. donaties aan overheidsinstanties, kerken of sociale instellingen;

b.premie levens- en ongevallenverzekering (alleen voor gehandicapten);

c. PPR: pensioenopbouw bij een Portugese bank;

d. Aftrek i.v.m. investering in publieke financieringsfondsen.

Naast de individuele begrenzing van de fiscale aftrekposten, zijn de totalen per groep gelimiteerd, gerelateerd aan het inkomen. Deze zijn voor 2012:

Veld 19: Beneficio Municipal

De gemeente waar je woont, kan eventueel beslissen om een korting op je IRS te geven. Dit wordt jaarlijks door de gemeenten zelf vastgesteld. Gezien de crisis, is het aantal gemeenten die deze reductie bieden in 2012 behoorlijk teruggelopen. Mocht je daar nog een bedrag dan aantreffen, dan ben je een van de weinige gelukkigen. Het zou maximaal 5% van veld 17 kunnen bedragen.

Veld 20: Acréscimos à colecta

Te technisch om uit te leggen en komen in zeer bijzondere gevallen voor.

Veld 21: Colecta líquida

Dit is het totaal aan verschuldigde inkomstenbelasting over je inkomen in Portugal.

Veld 22: Pagamentos por conta

Eenmanszaken moeten een voorschot inkomstenbelasting betalen, onder bepaalde voorwaarden, welke hier dan in totaal betaald in het belastingjaar.

Veld 23: Retenções na fonte

Dit is vooraf ingehouden bronbelasting in Portugal.

Om vervolgens in veld 24 het bedrag te betalen of terug te ontvangen aan te treffen.

In de velden 25, 27 en 28 worden er eventueel nog rentevergoeding in het voordeel of nadeel van de belastingplichtige gecalculeerd. Dit kan bijvoorbeeld als de aanslag buiten de termijn wordt betaald, dan wordt er wettelijke rente in rekening gebracht.

In veld 26 Sobretaxa-resultado is niet van toepassing voor het belastingjaar 2012. Wel straks in 2013.

Tenslotte staat er een regel voor de uiterste betaaldatum en het bedrag te betalen. Als er een bedrag terug te vorderen is, dan wordt er vermeld wanneer en op welke bankrekening dit overgemaakt is.

Gratis donatie

Verder bestaat er nog de mogelijkheid om 0,5% van veld 21 toe te wijzen aan een sociale instelling in Portugal, vooraf goedgekeurd door de finanças (Consignação do Imposto of IRS consignado). Als dit ingevuld is in je aangifte, dan komt er het fiscale nummer van de instantie te staan met het bedrag wat aan die instantie is toegewezen. Dit betaal je niet zelf, echter dit wordt additioneel door de Staat aan de betreffende instantie dan overgemaakt (tenminste in de theorie…).

Ik hoop dat je meer inzicht hebt gekregen hoe je aanslag tot stand is gekomen. Deze informatie is beperkt en algemeen van aard, en kan afwijken naargelang je persoonlijke situatie.

Dit artikel verscheen eerder in Blik op Portugal, oktober 2013.

Ik heb inkomen uit Nederland. Huren zijn in Nederland vrij. Maar ik ga mijn vestigen in Portugal, schrijf mij geheel uit, uit Nederland.Is het dan nog zo dat je de eerste 10 jaar geen vermogensbelasting hoeft te betalen? Ik kan dit niet duidelijk ergens terugvinden. Ik heb verder geen AOW… etc., daar ben ik nog te jong voor.

Puur huren uit Nederland. Kan iemand mij vertellen hoe dit zit, met de belasting?

Dag Christa, ik raad je aan om deze vraag te stellen aan Peter van Doorn. De link naar zijn website vind je bovenaan dit artikel. Succes! Winy